رشد اقتصادی اشاره به افزایش ظرفیتهای اقتصاد کشور برای تولید کالا و خدمت طی یک دوره زمانی معین دارد و از آنجا که رایجترین شاخص اندازهگیری رشد اقتصادی نرخ تغییرات تولید ناخالص داخلی است، از این متغیر برای بررسی استفاده میکنیم. اگر بورس دماسنج اقتصاد باشد، باید بتوانیم ارتباطی بین این دو عامل ببینیم.

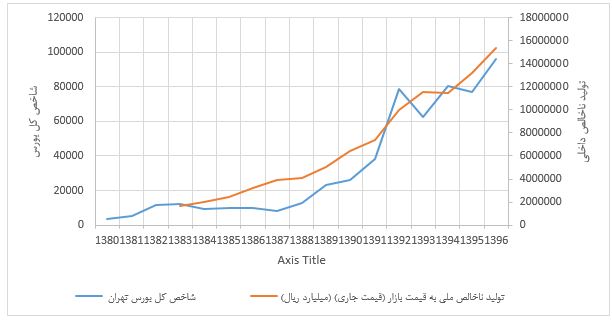

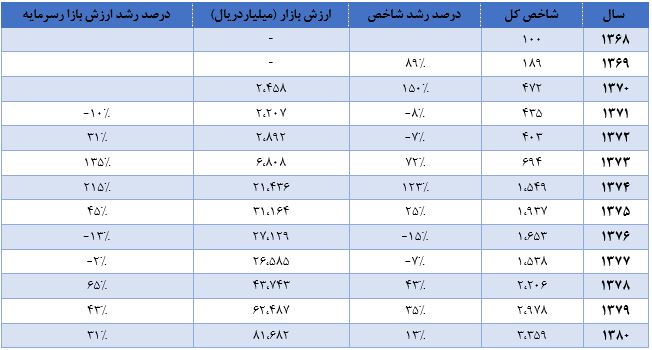

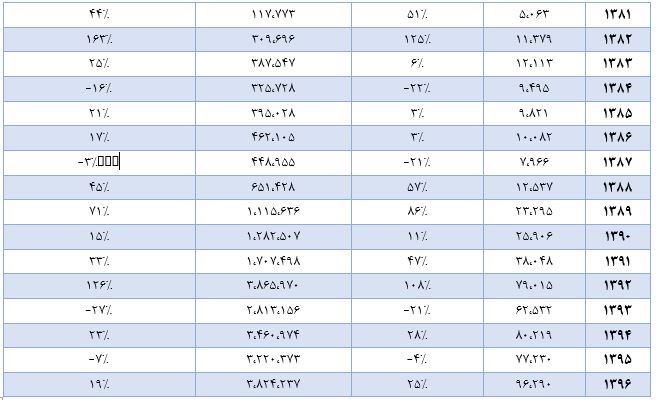

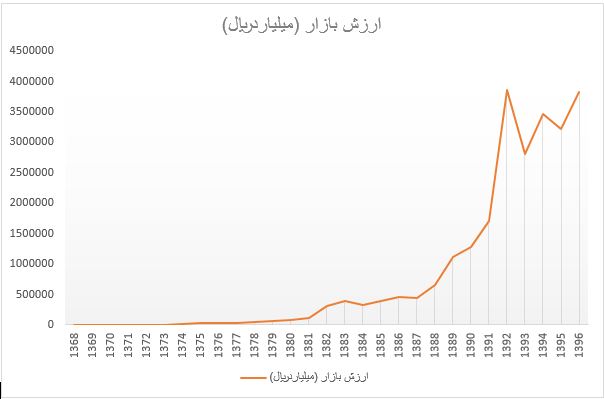

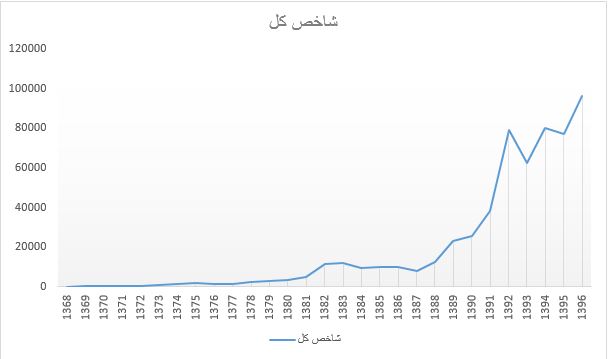

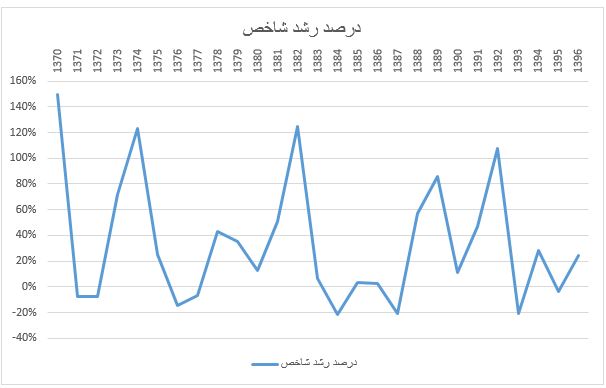

در نمودار زیر روند شاخص کل و تولید ناخالص داخلی در طی چند سال نشان داده شده است :

با بررسی این دو نمودار مشخص میشود که دلیل رشد و افت شاخص کل، اوضاع اقتصادی کشور نبوده است، پس باید به دنبال دلایلی غیر از اوضاع اقتصادی برای تغییر وضعیت بورس باشیم.

اگر بخواهیم عوامل اثرگذار بر بازار سرمایه را به دو بخش داخلی و خارجی تقسیم بندی کنیم میتوانیم به عواملی از قبیل نرخ تورم مورد انتظار، نرخ ارز، نرخ بازدهی مورد انتظار بازارهای موازی، نرخ سود تسهیلات بانکی، مالکیت شرکتهای فعال در بورس، وضعیت بازارهای جهانی و قیمت کالاهای صادراتی، متغییرهای سیاسی و تحولات بین المللی را نام ببریم.

توجه به این نکته بسیار مهم است که در ایران، دولت، حاکم بر فضای اقتصاد است و به طور کلی اقتصاد را کنترل می کند، در حالی که بازار نتیجه تعامل و رفتار اقتصادی مصرفکنندگان و تولیدکنندگان بوده که با اقتصاد دولتی سازگاری ندارد.

بازار سرمایه توسعه یافته میتواند اقتصاد توسعه یافتهای را در پی داشته باشد ولی باید گفت که در ایران دولت کنترل کننده موضوعات اقتصادی است و درک درستی از فلسفه بازار سرمایه شکل نگرفته و بازار سرمایه در حاشیه است و به نظر میرسد شاخص کل بیشتر درگیر مسائلی غیر از مسائل اقتصادی کشور است.

در ابتدا به بررسی مختصری از تاریخچه بورس میپردازیم تا ببینیم چه مسائلی غیر از مسائل اقتصادی موثر بر بازار سرمایه هستند.

با پیروزی انقلاب و به دنبال آن جنگ ایران و عراق، در سال 1358، 36 بانک تجاری و تخصصی کشور ادغام و ملی شدند و در قالب 6 بانک تجاری و 3 بانک تخصصی به فعالیت پرداختند. متعاقبا شرکت های بیمه نیز ادغام و ملی شدند و صنایع کشور تحت حفاظت سازمان صنایع ملی ایران درآمدند. با این تحولات تعداد زیادی از بنگاهها از بورس خارج شدند. از طرفی در سال 1362 دادوستد اوراق قرضه به دلیل داشتن بهره مشخص، ربوی تشخیص داده شد و به نوعی با وقوع این اتفاقات بورس تهران در یک رکود قرار گرفت. این رکود تا سال 1368 ادامه داشت، در این سال توجه به بازار سرمایه بیشتر شد و بازار سرمایه به عنوان ساز وکاری جهت بهسازی اقتصاد ملی در نظر گرفته شد. تعداد شرکتهای فعال در بورس افزایش یافت و به نوعی بورس از سال 1368 فعالیت آهسته خود را شروع کرد.

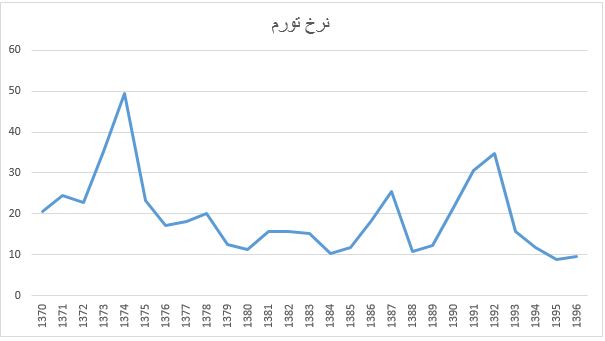

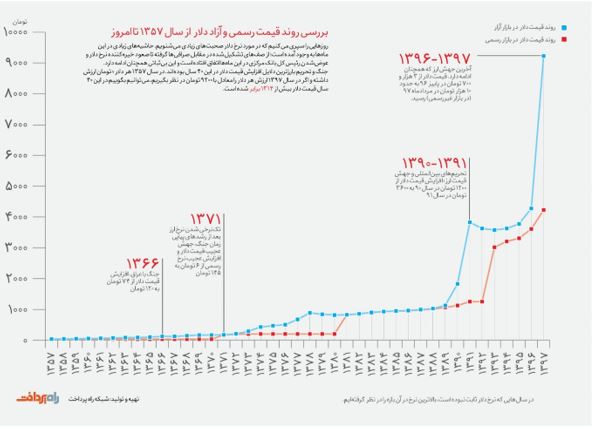

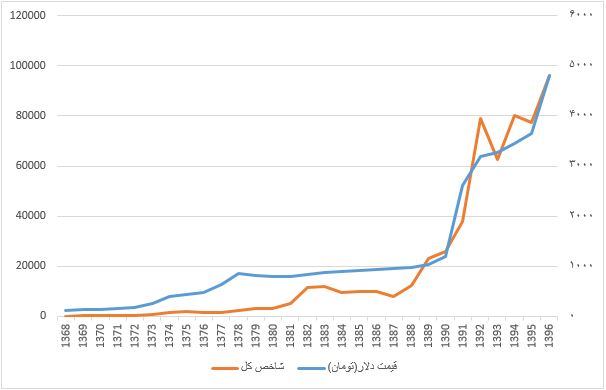

در سال 1373 نرخ رشد اقتصاد ایران با 50 درصد کاهش نسبت به سال قبل خود به 2.5 درصد رسیده بود و نرخ تورم بیش از 35 درصد بود. در سال 1374، نرخ رشد اقتصادی به کمتر از 2 درصد رسید و نرخ تورم به 49.4 درصد رسید. نرخ ارز در این سال در طی سه ماه از 300 تومان به 700 تومان رسید و با ادامه روند رشد تا 900 تومان نیز پیش رفت و در نهایت با کاهش قیمت توانست قیمت متوسط 500 تومان را به ثبت برساند.

در سال 1374 اما اتفاقی دیگر رخ داد، مردم اسلامشهر در استان تهران در راستای افزایش 30 درصدی کرایه حمل و نقل و وخامت اوضاع معیشتی و کاهش قدرت خرید دست به اعتراض زدند که با سرکوب پلیس به اتمام رسید. در این سال با بررسی شاخص کل و ارزش بازار در مقایسه با سال گذشته میبینیم که شاخص کل با رشد 123 درصدی همراه بود و ارزش بازار با جهش بیسابقهی 215 درصدی مواجه بود.

در سال 1378 دانشجویان دانشگاه تهران در مجموعه خوابگاه های این دانشگاه تجمعی مسالمت آمیز در اعتراض به توقیف روزنامه سلام برگزار کردند که این تجمع با برخورد نیروی امنیتی مواجه شد که در واکنش به این برخورد ، دانشجویان طی چهار روز اعتراضاتی خیابانی را به راه انداختند که که به نوعی بزرگترین اعتراض خیابانی بعد از انقلاب محسوب میشد. در آن روزها روند نزولی شاخصهای بورس تهران متوقف شد و بازدهی ثبت شده برای سال 1378 به بیش از 43 درصد رسید و ارزش بازار سرمایه ایران 65 درصد افزایش یافت. در این سال نرخ دلار آزاد که حدود 800 تومان بود به 940 تومان رسید.

در سال 1388 که با اعلام نتایج انتخابات ریاست جمهوری همراه بود، با اعلام پیروزی محمود احمدینژاد، اعتراضهای خیابانی شکل گرفت و انگار باز هم بورس تهران بهانهای برای شکستن رکود چند ساله خود یافته بود! شاخص کل رشد 57 درصدی داشت و ارزش بازار رشد 45 درصدی را به ثبت رساند. نرخ ارز تنها 3 درصد افزایش یافت و از 980 تومان به هزار و ده تومان رسید.

سال 1391 که اوج مناقشات پرونده هستهای ایران و تحریمهای بانکی و نفتی بود، نرخ رشد اقتصاد ایران منفی 5.4 درصد و نرخ تورم بیش از 30 درصد بود. دراین سال شاهد کاهش 56 درصدی درآمد نفتی ایران بودیم. با این همه در این سال بازده بورس تهران بیش از 46 درصد گزارش شد و شاخص کل رکورد 38 هزار واحد را شکست و ارزش بازار سهام ایران هم بیش از 40 درصد رشدکرد. در این سال نرخ رسمی ارز 1.226 تومان اعلام شده بود و در بازار آزاد رکورد 3.900 تومان به ثبت رسید.

در سال 1396، نرخ رشد اقتصاد ایران از 8.3 درصد سال گذشته به 3.7 درصد کاهش یافت و تورم تک رقمی شد. نرخ دلار در بازار آزاد تا 4.500 تومان افزایش یافت. در این سال شاخص کل بورس از رقم 77 هزار و 500 واحد به رقم 97 هزار واحد رسید و تا 98 هزار واحد پیش رفت و بازدهی 24 درصدی را رقم زد. در این سال نیز شاهد اعتراضات مردمی در دی ماه در بسیاری از شهرهای ایران بودیم.

سال 1397 با خروج دونالد ترامپ از توافق هستهای کشورهای 5+1 با ایران همراه بود که در پی آن تحریمهای مالی و تجاری آمریکا علیه اقتصاد ایران بازگشت. در طی سال 97 شاهد رشد شاخص و ثبت رکورد 195 هزار و 480 واحد در مهر بودیم، شاخص کل تا بهمن ماه سال 97 رشد 62 درصدی داشته است.

با نگاه به وضعیت بورس در این سالها و عدم ارتباط متغیرهای اقتصادی با رشد شاخص، میتوان نتیجه گرفت، با بررسی اوضاع بورس ایران نمیشود تصویری کلی از شرایط اقتصادی کشور مجسم نمود و این یعنی دماسنج اقتصاد ایران درست کار نمیکند!

با بررسی موارد فوق و با در نظر نگرفتن عدم کارایی و عمق کم بازار، دو نکته به ذهن میرسد، نرخ ارز که موثر بر نوسانات بازار بوده و اتفاقات سیاسی که در سالهای مطرح شده فوق رخ داده است و به نوعی بر بازار سرمایه سایه انداخته است.

اگر بخواهیم اثر نرخ دلار را بر قیمت سهام شرکتهای بورسی بررسی کنیم باید گفت که آن دسته از شرکتهای بورسی که صادراتی هستند و با نرخهای جهانی قیمتگذاری میشوند مثل صنایع پالایشگاهی، پتروشیمی، فلزی، معدنی و ... و با افزایش نرخ دلار سودآوری بهتری خواهند داشت و نیز سایر شرکتها از بابت افزایش نرخهای احتمالی پس از رشد دلار تعدیلات مثبت بسیار خوبی خواهد داد. اما سهام شرکتهایی که مواد اولیه آنها از خارج از کشور تامین میشود مثل خودروییها، صنایع دارویی و غذایی و حمل و نقلیها، به دلیل افزایش هزینه تمام شده محصولات، افزایش قیمت دلار تاثیر منفی بر آنها خواهد داشت، البته باید به این موضوع توجه نمود که با افزایش نرخ دلار، قیمت کالاهای تولیدی داخل کشور نیز افزایش مییابد.

از طرفی شرکتهای حاضر در بورس ایران به طور مستقیم یا غیرمستقیم با قیمتهای جهانی در ارتباط هستند و همچنین وابستگی بسیاری به قیمت نفت دارند و چون واحد فروش نفت به صورت ارزی است، با تغییرات واحد ارزی فروش نفت، وضعیت کلان اقتصادی تغییر و موجب تغییر بازدهی بازار سهام خواهد شد.

در کل میتوان گفت با افزایش نرخ دلار شاهد رشد بازار سرمایه و سودآوری شرکتها خواهیم بود ولی منافع شرکتها با منافع تک تک مردم هم راستا نیست، سهامدارن از افزایش قیمت سهم ناشی از افزایش ارز منتفع میشوند و مردم با افزایش نرخ ارز با مشکلاتی مواجه میشوند.

در نمودار زیر روند قیمت دلار در بازار آزاد و بازار رسمی آورده شده است.

در دو نمودار زیر قیمت دلار و شاخص کل در طی سالهای 1368 تاکنون آورده شده است :

در سال 91 رابطه مستقیمی بین رشد قیمت سهام و قیمت دلار وجود ندارد و انگار نقش بحرانهای سیاسی در این سال پر رنگتر بوده است که اینگونه اتفاقات در تاریخ بورس ایران کم نبوده است. در این موارد معمولا نگاهها به سمت چگونگی محاسبه شاخص کل جلب میشود. در بورس تهران شاخص بازدهی یا همان شاخص قیمت و بازده نقدی با نام TEDPIX شناخته میشود. این شاخص همان شاخصی است که همیشه در اخبار و رسانهها از آن به عنوان شاخص بورس تهران صحبت میشود. شاخص کل در بین فعالان بازار و سرمایهگذاران یکی از پرکاربردترین شاخصهاست. این شاخص بیانگر سطح عمومی قیمت و سود سهام شرکتهای پذیرفته شده در بورس است، به عبارت دیگر تغییرات شاخص کل بیانگر میانگین بازدهی سرمایهگذاران در بورس است.

برخی از کارشناسان و فعالان بازار سرمایه اعتقاد دارند شاخص کل معیار مناسبی برای ارزیابی شرکتهای بورسی و نشان دهنده برآیند عمومی تغییرات بازار سهام نیست. بهدلیل اینکه تاثیرگذاری شرکتها با سرمایه بزرگتر بر روند شاخص کل بیشتر است، بهطوریکه در مواقعی شاهد آن هستیم که اکثر بازار سهام در وضعیت کاهشی قرار دارند، اما با افزایش قیمت سهام چند شرکت بزرگ، شاخص کل مثبت میشود.

در شاخص کل هموزن شرکتهای پذیرفته شده در بورس با وزنی برابر در محاسبه شاخص کل سهیم هستند و نوسانات مثبت و منفی شرکتهای کوچک، به اندازه نوسان مثبت و منفی شرکتهای بزرگ در این شاخص تاثیرگذار است.

شاخص کل مسائل سیاسی و دولتی را نیز در خود دارد به طوریکه برخی اوقات شاهد این بودیم که شاخص کل هموزن منفی بوده ولی شاخص کل قیمت و بازده نقدی بورس تهران رشد قابل توجهی را گزارش میکند، حرفهایهای بازار میدانند که تنها با بررسی شاخص کل نمیتوان اوضاع بازار را تحلیل نمود. باید گفت شاخص کل هم وزن مطلوبت بیشتری برای تحلیلگران دارد.

شاخص کل نه تنها از نظر قیمتها بلکه از محل سود تقسیمی شرکتها نیز تعدیل میشود. یعنی شاخص بورس تهران هیچگاه صفر نمیشود. از طرفی ارزش کل سهام هر شرکتی در محاسبه شاخص کل اعمال میشود در حالی که در اکثر شرکتهای بزرگ، میزان سهام شناور آزاد آنها بسیار پایین است که یکی از مسائل مهم به شمار میرود.

در مواردی هم روند حرکت شاخص بورس و عدم تطابق آن با واقعیتهای بازار سهام شایعاتی را به دنبال داشت که حاکی از دستکاری شاخص داشت که شاپور محمدی در این خصوص گفت شرکت های کوچک را می توان دستکاری کرد اما این تخلف در شرکت های بزرگ قابل تحقق نیست.

در واقع در شرایط بحرانی کشور وجود یک شاخص که در رسانهها به تلقین شرایط خوب بپردازد و گزارشهای واقعی و مخدوش را پوشش دهد، به نظر راه حل مناسبی میآید که با این اوصاف شاخص کل گزینه خوبی خواهد بود.

از طرفی در شرایط بد اقتصادی هر کسی که پولی داشت به دنبال جایی میگشت که دارایی خود را از جانب افت ارزش پول حفظ کند. از جمله مسکن، سکه و ارز و یا بورس!

همه این مسائل تایید کننده این موضوع هستند که بورس تهران هنوز دماسنج اقتصاد ایران نیست و تا رسیدن به این نقطه راه زیادی هست.

در ساختاری که همه چیز در حال مدیریت شدن است و بیشتر اقلام و کالاها قیمتگذاری میشوند، نمیتوان بخشی از اقتصاد را به بازار سرمایه سپرد.

نقش اصلی دولت در سیاستهای کلان اقتصادی است، دولت باید فضای مناسب کسب و کار و سرمایهگذاری آماده کند. ثبات اقتصادی، ثبات بازار ارز، ثبات روابط خارجی و ثبات سیاستهای اقتصادی و تجاری از جمله وظایف دولت است. اگر دولت فضای عمومی کسب و کار را اصلاح کند و شرایط ایجاد توسعه فعالیتهای اقتصادی را فراهم کند به اندازه کافی به بازار سرمایه کمک نموده است و بیش از این انتظاری از دولت نیست. بازار سرمایه بر اساس تئوری بازار آزاد اداره میشود و اگر قواعد آن رعایت شود و مقام ناظر از آن حمایت کند، به اندازه کافی توان اداره خود را خواهد داشت.

در مقایسهای که بین بورس تهران و 10 بازار سهام منطقه صورت گرفت، نتایج حاکی از آن بود که بازار سهام ایران هر چند قدیمیتر از بسیاری از کشورهای مورد مقایسه است اما سهم کمی از اقتصاد کشور را تشکیل میدهد. بورس ترکیه، عربستانسعودی، قطر، بحرین، اردن، مصر، قبرس، قزاقستان، دوبی و ابوظبی در لیست مقایسه این پژوهش قرار داشتند.

نسبت ارزش بازار سهام به تولید ناخالص داخلی در کشور قطر 81/ 99 درصد است یعنی تقریبا بازار سهام آن معادل کل اقتصاد کشور است. در این کشور برای حمایت از شرکتها به ویژه در صنعت نفت و گاز از ورود آنها به بورس و حمایت از سهام آنها استقبال میشود. در بین یازده کشور یاد شده پس از قطر کشور امارات قرار دارد که نسبت ارزش بازار به تولید ناخالص داخلی آن، بیش از 87 درصد است. اردن، بحرین و عربستان در رتبههای بعدی قرار دارند. سهم بازار سهام آنها از اقتصاد داخلی بیش از 50 درصد است. کمترین نسبت در مصر دیده میشود و سهم بازار سهام کشور از کل اقتصاد نزدیک به 24 درصد است. قزاقستان در رتبه بالاتری از ایران قرار دارد و بازار سهام ترکیه و دبی مانند ایران 20 تا 30 درصد از اقتصاد را به خود اختصاص دادهاند.

یکی دیگر از ملاکهای اندازهگیری بین بازارها تعداد شرکتهای عضو بورس است. بدیهی است هر چه این تعداد بیشتر باشد، اندازه بازار به لحاظ تعدادی بزرگتر است. در میان ده کشور مورد بررسی با ایران بیشترین تعداد شرکتهای بورس متعلق به ترکیه با ۳۸۰ شرکت و سپس ایران با ۳۲۵ شرکت بالاترین تعداد پذیرفتهشدگان را دارد که تا حد زیادی در ادامه سیاستهای خصوصیسازی قابل توجیه است، اما کوچک بودن سهم بازار از اقتصاد ملی و حجم اندک معاملاتی در کنار شرکتهایی مانند عربستان حکایت از ناکارآمد بودن توزیع معاملات بازار در پراکندگی شرکتها دارد. همچنین در حوزه خارجی شرکتی در بازار سهام ایران پذیرفته شده نیست. بیشترین شرکتهای خارجی در قزاقستان با ۱۳ شرکت قرار دارند.

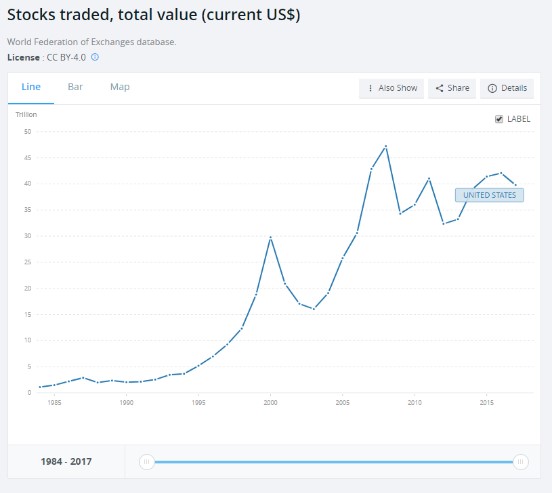

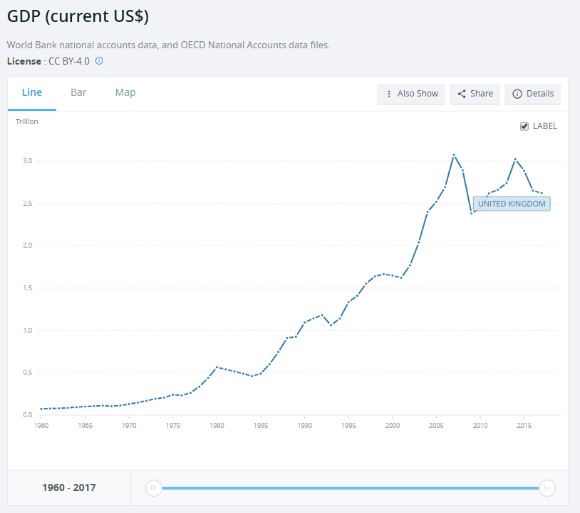

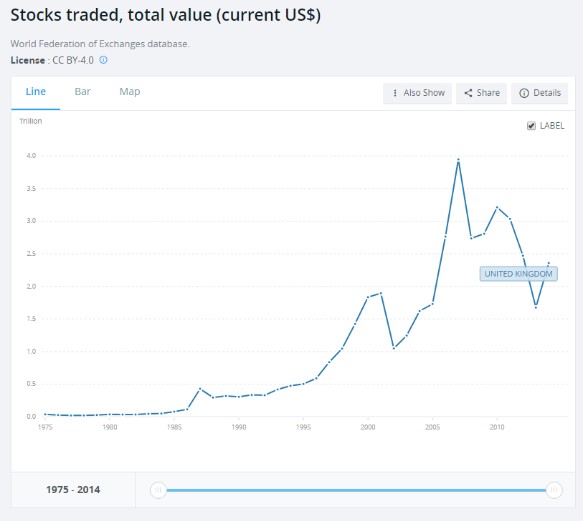

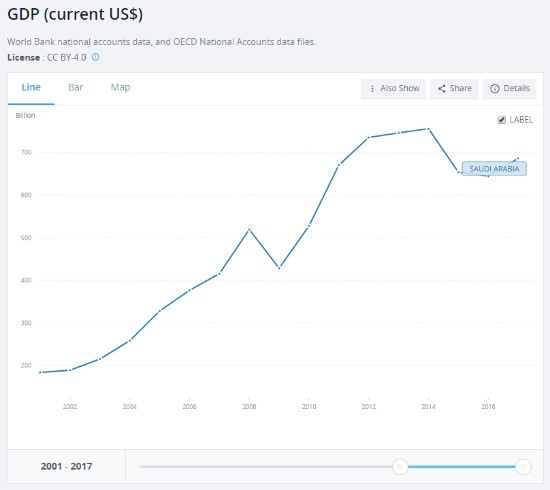

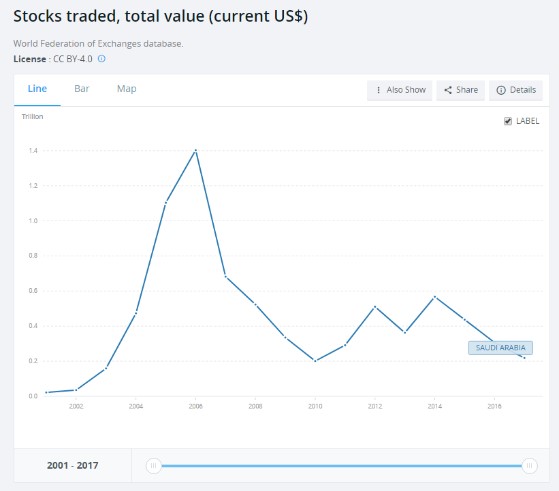

در نمودارهای زیر سعی شده است روند تولید ناخالص داخلی، ارزش سهام معامله شده و نرخ تورم برای سه کشور امریکا، انگلستان و عربستان نشان داده شده است:

آمریکا:

انگلستان:

عربستان :

به قلم:

دکتر محمدرضا حسینی

اقتصاددان