به گزارش سلام نو به نقل از دنیای اقتصاد، وام خرید مسکن در تهران، به وام ۵ مترمربعی تبدیل شد.

با مرگ تسهیلات خرید مسکن به دنبال تمرکز منابع بانکی برای اجرای طرح خانهسازی دولتی، قدرت پوششدهی وام خرید خانه در تهران به ۵ مترمربع کاهش یافت.

با رسیدن متوسط قیمت هر مترمربع مسکن در شهر تهران به ۴۸ میلیون تومان، عملا پوششدهی وام ۲۸۰ میلیون تومانی خرید آپارتمان در پایتخت، به ۸/ ۵ مترمربع از یک واحد مسکونی رسیده است. این در حالی است که در یک شرایط حداقلی، وام مسکن باید دستکم معادل ۲۰ مترمربع از هزینه خرید یک آپارتمان معمولی و متعارف در مناطق متوسط و مصرفی شهر را پوشش دهد. پوشش ۲۰ مترمربعی وام خرید مسکن در مناطق متعارف و مصرفی، در واقع به معنای تامین هزینه خرید حدود ۴۰ تا ۵۰درصد از قیمت کل یک آپارتمان ریزمتراژ ۵۰ مترمربعی برای متقاضیان و گروههای فاقد مسکن است.

با این حال هماکنون، بدون محاسبه هزینه خرید امتیاز وام (هزینه خرید اوراق)، هماکنون این میزان به ۸/ ۵ مترمربع رسیده است. این موضوع عملا به معنای ناکارآمدی کامل و مرگ وام خرید مسکن برای خانهاولیهای تهرانی است. در چنین شرایطی میتوان چنین نتیجهگیری کرد که عملا و در شرایط فعلی وام خرید مسکن تبدیل به وام خرید متری شده است و به این ترتیب از سطح کارآمدی برای خانوارها به منظور تسهیل دسترسی به مسکن، خارج شده است.

وام مسکن ۸ درصدی

بررسیهای «دنیایاقتصاد» نشان میدهد با محاسبه سطح متوسط قیمت هر مترمربع آپارتمان در شهر تهران که هماکنون حول و حوش ۴۸ میلیون تومان است، وام فعلی ۲۸۰ میلیون تومانی خرید مسکن (مرکب از وام خرید ۲۰۰ میلیون تومانی بهعلاوه وام جعاله ۸۰ میلیون تومانی)، تنها هزینه خرید ۸/ ۵ مترمربع از یک واحد مسکونی معمولی در مناطق میانی تهران را تامین میکند. این در حالی است که سطح پوشش این وام در مصرفیترین و پرتقاضاترین مناطق شهر تهران، به مراتب کمتر از این میزان است.

منطقه ۴ و ۵ شهر تهران به طور کلی پرتقاضاترین و پرمعاملهترین مناطق شهر تهران به لحاظ معاملات مصرفی مسکن هستند. هماکنون و بر اساس اطلاعات فایلهای موجود عرضه شده به بازار فروش در این دو منطقه، به طور متوسط، قیمت کل یک آپارتمان معمولی و متعارف، با عمربنای متوسط، با متراژ حداقلی ۵۰ مترمربع، برابر با حدود ۳ میلیارد و ۵۰۰ میلیون تومان است. وام ۲۸۰ میلیون تومانی خرید مسکن صرف نظر از هزینهای که متقاضیان دریافت آن باید برای خرید اوراق به عنوان هزینه دریافت وام پرداخت کنند، تنها ۸درصد از هزینه خرید چنین آپارتمانی را پوشش میدهد که این میزان عملا نشاندهنده ناکارآمد بودن این وام در تامین هزینه خرید یک آپارتمان ریزمتراژ در این دو منطقه است.

هماکنون در مناطق جنوبی شهر تهران متقاضیان با بودجه حدود ۲ میلیارد تومانی نیز میتوانند اقدام به خرید مسکن حداقلی کنند اما با محاسبه قیمت کل ۲ میلیارد تومان نیز وام ۲۸۰ میلیون تومانی صرف نظر از هزینه خرید اوراق (امتیاز وام)، تنها معادل ۱۴درصد از هزینه خرید چنین واحدی را پوشش میدهد.

این در حالی است که در حالت حداقلی، وام خرید مسکن برای آنکه وامی کارآمد و قابل قبول به لحاظ پوشش موثر هزینه خرید مسکن باشد، باید دستکم ۴۰ تا ۵۰درصد از هزینه خرید یک آپارتمان معمولی و متعارف واقع در مناطق مصرفی را پوشش دهد. این سطح پوششدهی هماکنون در مناطق جنوبی شهر تهران و برای واحدهای فاقد امکانات با قیمت پایین نیز وجود ندارد.

اعداد اعلام شده به عنوان قدرت پوششدهی وام ۲۸۰ میلیون تومانی خرید مسکن در تهران مربوط به حالتی است که در آن هزینه امتیاز وام یا هزینه خرید اوراق وام، از آن کسر نشده باشد. با محاسبه هزینه امتیاز وام، حول وحوش ۲۵درصد یا یکچهارم از مبلغ کل وام صرف خرید امتیاز یا اوراق تسهیلات میشود. با کسر این سهم از مبلغ کل وام، پوششدهی وام خرید از آنچه گفته شد باز هم کمتر میشود. محاسبات «دنیایاقتصاد» نشان میدهد با کسر مبلغ خرید اوراق برای دریافت وام (هزینه خرید امتیاز وام مسکن)، تسهیلات ۲۸۰ میلیون تومانی در تهران به طور متوسط ۵/ ۴ مترمربع از هزینه خرید یک واحد معمولی با قیمت هر مترمربع ۴۸ میلیون تومان (متوسط قیمت هر مترمربع مسکن در پایتخت)، را پوشش میدهد.

در کشورهای مترقی در حوزه تامین مالی مسکن با استفاده از تسهیلات بانکی، دست کم ۷۰درصد از هزینه خرید مسکن در قالب وام بلندمدت به متقاضیان پرداخت میشود. در بسیاری از کشورها دوره بازپرداخت وام بین ۲۵ تا ۳۰ سال تعیین میشود و به این ترتیب، رقم قسط ماهانه، به مبلغی در استطاعت برای خانوارها تبدیل میشود. ضمن آنکه معمولا نرخ سود این تسهیلات، نرخی پایین و در استطاعت برای خانوارهاست. در برخی از کشورها تا بیش از ۹۰درصد ارزش خرید واحدهای مسکونی به متقاضیان وام بلندمدت با قسط در استطاعت پرداخت میشود.

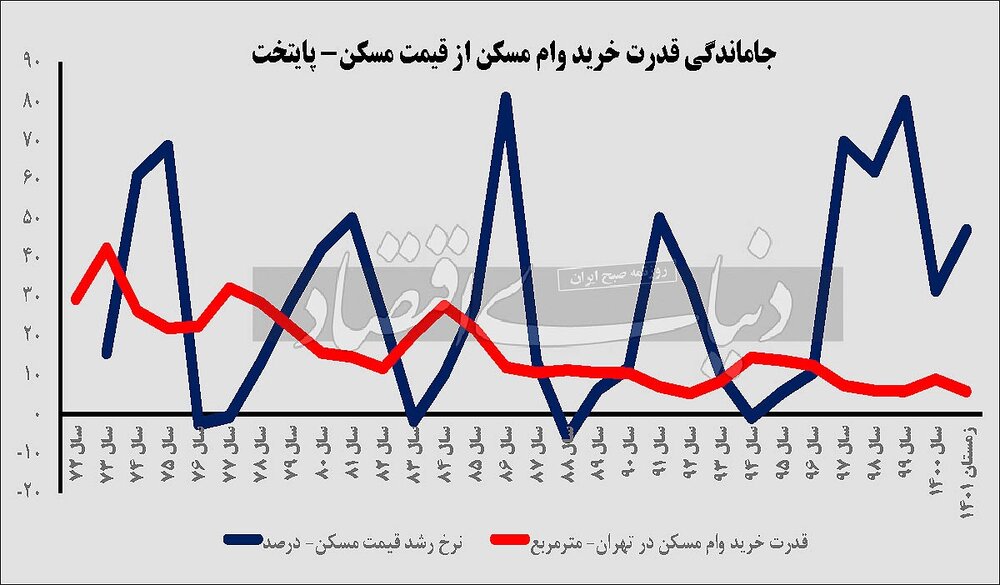

اما بررسیها نشان میدهد که از سال ۸۵ تاکنون، قدرت خرید وام مسکن در شهر تهران همواره کمتر از ۲۰ مترمربع بوده است. قدرت خرید ۲۰ مترمربعی وام خرید مسکن در واقع حداقلیترین حالتی است که میتوان از وام پرداختی به عنوان وامی موثر برای خانهدار شدن خانهاولیها یاد کرد. در صورتی که وام خرید ۲۰ مترمربع از هزینه خرید یک واحد معمولی و متوسط را شامل شود، فرد میتواند با تامین هزینه ۲۰ تا ۳۰ مترمربع دیگر، یک واحد ریزمتراژ ۴۰ تا ۵۰ مترمربعی را خریداری کند. اما وام فعلی، هماکنون معادل حدود یکچهارم قدرت خرید حداقلی پوششدهی وام نسبتا کارآمد است. در شرایطی که از سال ۸۵ به بعد همواره قدرت پوشش وام خرید مسکن کمتر از ۲۰ مترمربع بوده است، در سال ۹۴ و بعد از تخلیه حباب قیمتی مسکن بعد از دوره جهش سال ۹۲ و همچنین پس از آنکه وام خرید مسکن از ۳۵ میلیون تومان به ۶۰ میلیون تومان افزایش یافت، قدرت پوششدهی ۴/ ۱۴ مترمربعی برای تسهیلات بانکی خرید مسکن ایجاد شد که اگرچه کماکان با قدرت پوششدهی ۲۰ مترمربعی فاصله دارد اما بالاترین سطح پوششدهی وام از هزینه خرید مسکن از سال ۸۵ تاکنون محسوب میشود. بعد از آن همواره قدرت پوششدهی وام خرید مسکن کمتر از این میزان بوده است.

انحراف از مسیر اصلی؟

در شرایطی که قدرت خرید وام مسکن در شهر تهران به یکی از کمترین میزان پوششدهی خود در سالهای اخیر تاکنون رسیده است و عملا وام خرید مسکن به جای آنکه وامی برای خرید یک آپارتمان محسوب شود به وامی در حد خرید متری، تقلیل ارزش داده شده ، یک سوال مهم آن است که چرا بانک تخصصی حوزه مسکن که ماموریت اصلی آن تامین مالی برای حوزه خرید و ساخت واحدهای مسکونی است، اقدامی برای متناسبسازی و ارتقای سقف تسهیلات خرید آپارتمان با در نظر گرفتن واقعیت قیمت واحدهای مسکونی نمیکند؟

در واقع سوال این است که آیا این بانک تخصصی که باید هر دو سمت عرضه و تقاضای ملکی را تامین مالی کند، از مسیر اصلی و ماموریت مهم خود در این زمینه منحرف شده است یا موانع دیگری در این مسیر مقابل آن قرار دارد؟

سه علت موثر در سقوط سطح پوششدهی وام خرید مسکن

بررسیها از شناسایی سه علت موثر در سقوط سطح پوششدهی وام خرید مسکن خبر میدهد که پاسخ پرسشهای مطرحشده در فوق در توضیح این سه علت قرار دارد. علت اول به تسهیلات تکلیفی تعیینشده برای بانک تخصصی بخش مسکن در حوزه خانهسازی دولتی مربوط میشود. در میان همه بانکهای عامل تسهیلاتدهنده برای ساخت یک میلیون مسکن در سال، بیشترین سهم پرداخت تسهیلات بر عهده بانک تخصصی مسکن گذاشته شده است و تحقیقات «دنیایاقتصاد» نشان میدهد عمده توان مالی و تسهیلاتی این بانک هماکنون در اختیار این طرح قرار گرفته است. در دورههای قبلی نیز این تجربه وجود داشته و این موضوع تنها مختص زمان حاضر نیست که میتوان از تجربه تامین مالی مسکن مهر و تمرکز منابع به سمت تامین مالی عرضه دولتی در طرحهای قبلی نیز یاد کرد. بخش زیادی از این منابع، در واقع منابعی است که باید صرف تسهیلاتدهی به حوزه خرید مسکن در حالت طبیعی شود؛ اما هماکنون به سمت ساختوسازهای دولتی هدایت شده است.

علت دوم که به کل شبکه بانکی مربوط است به سهم اندک شبکه بانکی کشور در تسهیلاتدهی بخش مسکن برمیگردد. سالهاست که به طور میانگین سهم تسهیلات بخش مسکن از کل تسهیلات پرداختی شبکه بانکی حولوحوش ۵درصد نوسان میکند. علت این موضوع مشخص است. در شرایطی که هماکنون قیمت تمامشده پول برای بانکها حداقل ۲۷درصد است، پرداخت تسهیلات بلندمدت در بخش مسکن با نرخ سود مصوب ۱۸ درصدی، منجر به ناترازی بین منابع و مصارف بانک میشود و عملا بانکها دچار زیان میشوند. به همین علت بانکهای تجاری، اساسا تمایلی به پرداخت وام مسکن ندارند. دیدگاههای کارشناسی حاکی است برای حل این دو مشکل اول آنکه باید نرخ سود دستوری برای وام مسکن کنار گذاشته شده و به بانکها اجازه داده شود با نرخ سودی نزدیک به نرخ تمامشده پول تسهیلات مسکن را بدهند. از سوی دیگر، نسبت به رفع مانع از مسیر دستکم بخشی از منابع بانک تخصصی مسکن برای پرداخت وام خرید با سقف بالاتر اقدام شود.

سومین علت به قدرت اقتصادی یا قدرت مالی سمت تقاضای خرید مسکن مربوط میشود. یکی از دلایل مهمی که در پاسخ به این سوال که چرا سقف تسهیلات مسکن متناسب با افزایش قیمت واحدهای مسکونی، افزایش نیافته مطرح میشود این است که در صورت افزایش سقف تسهیلات خرید مسکن، اقساط ماهانه تسهیلات از استطاعت خانوارها خارج شده و وامگیرندهها قادر به پرداخت قسط و بازپرداخت وام نخواهند بود. در یک محاسبه ساده، در صورتی که قرار باشد با سطح متوسط قیمت مسکن در شرایط فعلی که مترمربعی ۴۸ میلیون تومان است، وام ۲۰ مترمربع از هزینه خرید آپارتمان معمولی را پوشش دهد، سقف وام باید به یک میلیارد و ۲۰۰ میلیون تومان افزایش یابد. با در نظر گرفتن نرخ سود فعلی وام مسکن (۵/ ۱۷ درصد) و مدت زمان بازپرداخت فعلی (۱۲ سال)، قسط ماهانه چیزی معادل ۲۰ میلیون تومان میشود که از توان اغلب متقاضیان خارج است. اما برای حل این مشکل نیز باید دو اقدام در دستور کار قرار بگیرد.

اول آنکه لازم است تمام اقدامات لازم به منظور بهبود شرایط اقتصادی کشور، رشد اقتصادی مثبت و مستمر و افزایش سرمایهگذاری و فعالیتهای مولد در حوزههای اقتصادی گوناگون، انجام شود تا به واسطه افزایش درآمد واقعی خانوارها، توان پرداخت اقساط در سمت تقاضای خرید مسکن افزایش یابد. با بهبود وضعیت اقتصادی و درآمدی خانوارها، آنها قادر به پرداخت ارقام بالاتری از اقساط ماهانه وام مسکن خواهند بود.

راهکار دوم به هدایت منابع حمایتی از سوی دولت به حوزه پرداخت تسهیلات خرید مسکن برای خانهاولیها و گروههای فاقد مسکن مربوط میشود. دولت وظیفه دارد حداقل بخشی از منابع حمایتی را برای پرداخت تسهیلات ارزانقیمت به متقاضیان خرید مسکن (خانهاولیها) اختصاص دهد و ظرفیتهای قانونی آن نیز در قوانین بالادست حوزه مسکن همچون قانون ساماندهی و حمایت از تولید و عرضه مسکن درج شده است. در قالب این قوانین، دولتها مکلف شدهاند از طریق ترکیب منابع دولتی با منابع داخلی شبکه بانکی بهخصوص بانک تخصصی بخش مسکن نسبت به اعطای تسهیلات ارزانقیمت به گروههای هدف و خانهاولیها با نرخ سود یارانهای و حمایتی اقدام کنند. از این طریق میتوان با افزایش طول دوره بازپرداخت به ۲۵ سال و کاهش نرخ سود تسهیلات مسکن به ۱۰درصد، امکان پرداخت وام در استطاعت برای خانوارهای فاقد مسکن را ایجاد کرد.

در صورتی که وام موثر و کارآمد یک میلیارد و ۲۰۰ میلیون تومانی با نرخ سود ۱۰درصد و دوره بازپرداخت ۲۵ ساله در دستور کار قرار بگیرد، مبلغ قسط ماهانه وام خرید مسکن با سقف یک میلیارد و ۲۰۰ میلیون تومانی به نصف کاهش مییابد. مبلغ قسط ماهانه در چنین حالتی عددی معادل ۱۰ میلیون و۸۰۰هزار تومان میشود. این میزان به طور متوسط فاصله زیادی با میانگین اجارهبهای مسکن که هماکنون خانوارهای متوسط در شهر تهران پرداخت میکنند، ندارد. تامین مالی برای پرداخت چنین وامی نیز امکانپذیر است و برخی از کشورها با انجام اقدامات درست در این زمینه موفق به تامین منابع لازم برای پرداخت وام بلندمدت، با نرخ سود حمایتی و سقف کارآمد به خانهاولیها شدهاند. به عنوان مثال بانک تخصصی مسکن در تایلند از دو روش اقدام به جذب منابع پرقدرت برای افزایش توان تسهیلاتدهی به متقاضیان مسکن با نرخهای حمایتی کرده است بدون آنکه به منابع دولتی تکیه داشته باشد. این بانک در یک اقدام، از طریق توسعه بازار رهن ثانویه و تبدیل مطالبات تسهیلاتی خود به اوراق MBS و عرضه آن در بازار سرمایه، اقدام به جذب منابع جدید برای پرداخت تسهیلات به متقاضیان کرده است و از این طریق منابعی که قرار بود در طول یک دوره طولانی و به صورت تدریجی در قالب بازپرداخت تسهیلات، به بانک برگردد، به طور یکجا در اختیار بانک قرار گرفت. از سوی دیگر به این بانک مجوز داده شد تا با نرخ سود بالاتر اقدام به جذب سپرده کند که این اقدام نیز به واسطه جذب منابع جدید از محل سپردهها، توان تسهیلاتدهی بانک به گروههای فاقد مسکن با نرخهای حمایتی را به میزان محسوسی افزایش داد.

نظر شما